Apa itu Portfolio Rebalancing?

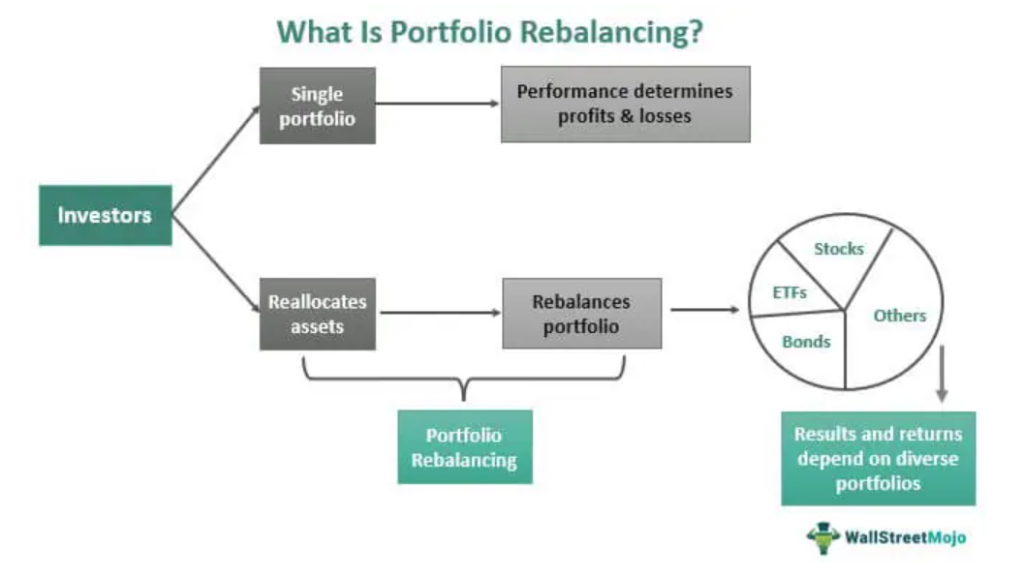

Penyeimbangan ulang portofolio atau portfolio rebalancing adalah proses yang membantu investor mengembalikan aset yang dialokasikan semula per bobot mereka dari waktu ke waktu untuk memenuhi tujuan keuangan yang ditetapkan. Namun, persyaratan keuangan dan risiko yang terkait dengan perdagangan terus berubah. Dengan demikian, alokasi portofolio harus dikembalikan sesuai.

Nilai aset berubah per pengembalian yang mereka hasilkan. Dengan demikian, bobot aset berbeda. Bergantung pada bobot aset saat ini, investor perlu mengkategorikannya di bawah label portofolio yang paling sesuai untuk masing-masing instrumen keuangan sesuai dengan rencana investasi. Ini, pada gilirannya, membantu menyeimbangkan portofolio investor sesuai skenario pasar yang berubah.

Penjelasan Portfolio Rebalancing

Portfolio rebalancing membuat profil investor seimbang. Proses rebalancing portfolio merupakan strategi yang penting untuk memastikan bahwa portofolio tetap sejalan dengan tujuan investasi, profil risiko, dan kondisi pasar yang berubah.

Rebalancing dilakukan untuk memastikan investor tidak bergantung pada kinerja investasi tunggal. Hal tersebut memberikan investor kesempatan untuk memiliki portofolio yang telah terdiversifikasi. Investasi yang tersebar membuat orang mengendalikan risiko dengan tidak bergantung pada keberhasilan atau kegagalan satu portofolio.

Portofolio diseimbangkan kembali dari waktu ke waktu sehingga investor dapat memperoleh pengembalian investasi yang maksimal. Manajer kekayaan, penyedia reksa dana, dan bankir investasi yang menangani portofolio dengan sejumlah besar uang memiliki tanggung jawab untuk mempertimbangkan dengan cermat penyeimbangan kembali (rebalancing) portofolio. Ini dilakukan dengan tujuan untuk mencapai tingkat pengembalian yang diharapkan sesuai dengan profil risiko dan tujuan investasi klien.

Investor atau pengelola dana mengocok saham dalam portofolio untuk mempertahankan tingkat pengembalian dan risiko yang diinginkan. Pengocokan ini dilakukan setelah analisis stok yang cermat, difasilitasi oleh banyak pengambilan keputusan dan pengalaman. Portfolio didasarkan pada selera risiko investor.

Misalnya, investor yang menghindari risiko (pengambil risiko rendah) berinvestasi lebih banyak pada obligasi daripada ekuitas. Alasannya adalah bahwa obligasi memberikan suku bunga tetap dan periodik serta ekuitas yang mudah berubah.

Dalam kasus tersebut, investor juga dapat menginvestasikan sekitar 70% hingga 80% pada obligasi dan menyeimbangkannya 30% hingga 20% pada ekuitas. Demikian pula, seorang investor yang menginginkan pengembalian tinggi dan memiliki selera risiko yang baik akan berinvestasi lebih sedikit dalam obligasi dan lebih banyak dalam ketidaksetaraan.

Dalam kasus seperti itu, skenario dibalik, dan mereka berinvestasi 70% -80% dalam ekuitas dan 30% -20% sisanya dalam obligasi. Sekali lagi, seorang investor yang menginginkan pengembalian rata-rata akan menginvestasikan masing-masing 50% dalam obligasi dan saham.

Strategi

Penyeimbangan kembali portofolio memungkinkan investor memperoleh pengembalian yang lebih tinggi dan mengendalikan risiko terkait. Hal pertama yang harus dilakukan adalah, pengelola uang dan investor perlu menerapkan strategi penyeimbang portofolio yang efektif untuk memastikan proses berjalan dengan baik dan lancar. Praktik yang paling berguna merujuk pada berbasis waktu, berbasis ambang batas, atau berbasis risiko.

Penyeimbangan ulang berbasis waktu mengacu pada portfolio rebalancing pada interval tertentu berdasarkan status, sebagaimana diungkapkan melalui pemantauan rutin. Meskipun ini merupakan cara yang efektif untuk menentukan cara menyeimbangkan kembali, melakukan hal yang sama secara berlebihan dapat menghambat pengembalian. Dengan demikian, rebalancing berbasis waktu harus dilakukan dengan hati-hati.

Portofolio berbasis ambang memberikan fleksibilitas bagi investor untuk merealokasi kelas aset sesuai dengan batas ambang yang telah ditentukan. Dalam pendekatan ini, alokasi aset dapat bervariasi dalam batas tertentu, dan ketika alokasi melewati ambang batas tersebut, langkah-langkah rebalancing diambil untuk membawa kembali portfolio ke dalam batas yang diinginkan.

Hal ini, pada gilirannya, memastikan individu yang mengadopsi strategi tersebut memperoleh keuntungan maksimal karena mereka tidak harus bergantung pada satu investasi. Sebaliknya, mereka dapat memiliki portofolio yang terdiversifikasi untuk keuntungan dan pengendalian risiko.

Portfolio rebalancing berbasis risiko dapat membantu investor menjaga keseimbangan yang tepat antara potensi pertumbuhan dan perlindungan terhadap risiko berlebihan. Penting juga untuk menyesuaikan strategi portfolio dengan perubahan kondisi pasar dan keadaan keuangan untuk mencapai tujuan investasi dengan lebih baik dan efektif.

Pendekatan ini memperhitungkan perubahan dalam kondisi pasar atau dalam keadaan keuangan investor yang dapat mempengaruhi profil risiko portfolio. Memahami praktik diversifikasi dan penyeimbangan portofolio merupakan kunci bagi investor untuk mengelola risiko dan meraih hasil yang optimal.

Contoh

Mari kita perhatikan contoh portfolio rebalancing berikut untuk memahami konsep dengan lebih baik:

Reksa dana adalah bentuk investasi yang mengumpulkan dana dari berbagai investor dan mengelolanya sesuai dengan tujuan investasi tertentu. Reksa dana telah mengumpulkan $10 juta dari investor individu dan memutuskan untuk mendiversifikasi risiko dalam portofolio dengan alokasi 50% dalam ekuitas dan 50% dalam obligasi.

Manajer juga mendiversifikasi risiko lebih lanjut di berbagai sektor dalam persentase di bawah ini.

| Telecommunication | 10% |

| Real Estate | 10% |

| FMCG | 15% |

| Hospitality | 5% |

| Banking | 10% |

| Manufacturing | 5% |

| Oil and Gas | 15% |

| Pharmaceuticals | 20% |

| Information Technology | 10% |

pengelola dana memilih untuk meninjau kinerja secara teratur dan memutuskan untuk menyeimbangkan kembali portofolio bulanan, triwulanan, atau tahunan sesuai kesesuaian.

Pro dan Kontra

Alat portfolio rebalancing berfungsi untuk membantu investor karena mereka dapat memperoleh keuntungan dan lindung nilai risiko untuk sebagian besar. Namun, prosesnya bukan tanpa kerugian. Manfaat dan tantangannya adalah sebagai berikut:

Keuntungan

- Menyeimbangkan risiko dan pengembalian

- Melacak dan mempertahankan pengembalian dan ekspektasi finansial

- Kebiasaan menyeimbangkan kembali membantu mencapai tingkat pengembalian yang diinginkan

- Mengurangi risiko yang tidak diinginkan

Kekurangan

- Menyebabkan pemotongan kaki kinerja saham.

- Keputusan yang salah dapat menyebabkan paparan risiko yang lebih tinggi

- Penyeimbangan ulang portofolio seringkali dapat menyebabkan biaya transaksi yang lebih tinggi.

- Diperlukan pengetahuan dan pengalaman

Implikasi Pajak

Portfolio rebalancing dapat memiliki implikasi pajak, dan ada beberapa pedoman yang harus diperhatikan oleh investor untuk mengelola dampak pajak dari keputusan ini. Proses ini mungkin menghasilkan keuntungan, melindungi risiko secara bersamaan.

Tetapi, keuntungan yang didapat akan dikenakan pajak, dan investor berkewajiban untuk membayarkannya sebagaimana yang sudah berlaku. Penerapan pajak ini terkadang membuat investor enggan melakukan portfolio rebalancing.

Bagaimana Cara Melakukan Portfolio Rebalancing?

Investor harus memiliki rencana menyeluruh untuk menentukan bagaimana dan di mana berinvestasi untuk portofolio yang terdiversifikasi. Mereka perlu memantau pasar dan memutuskan instrumen keuangan yang cenderung meraup lebih banyak keuntungan dan membantu menutupi kerugian yang tidak dapat dihindari.

Segera setelah dampak diketahui, investor dapat memutuskan portfolio untuk diinvestasikan untuk pengembalian yang lebih baik.

Apakah Portfolio Rebalancing Memerlukan Biaya?

Rebalancing dapat dilakukan tanpa membebani biaya dari investor. Mereka bisa melakukannya sendiri. Akan tetapi, jika investor meminta bantuan profesional, itu akan dikenakan bayaran atau ditukar dengan komisi.

Apakah Portfolio Rebalancing Meningkatkan Pengembalian?

Portfolio rebalancing bertujuan bukan untuk meningkatkan pengembalian atau keuntungan tetapi untuk mengendalikan risiko. Singkatnya, ketika ada banyak investasi, keuntungan dari satu dapat membantu menanggung kerugian yang ditimbulkan dari yang lain.

0 comments